Банковские переводы на крупные суммы все чаще сопровождаются дополнительными проверками. Финансовые организации по требованию Банка России усилили контроль за операциями, чтобы вовремя распознавать мошеннические схемы и защитить клиентов от потери денег.

Как рассказали «Российской газете» представители сразу нескольких крупных банков, теперь подтверждение может потребоваться не только при переводе средств родственникам или деловым партнерам, но и в ситуациях, которые раньше считались формально безопасными.

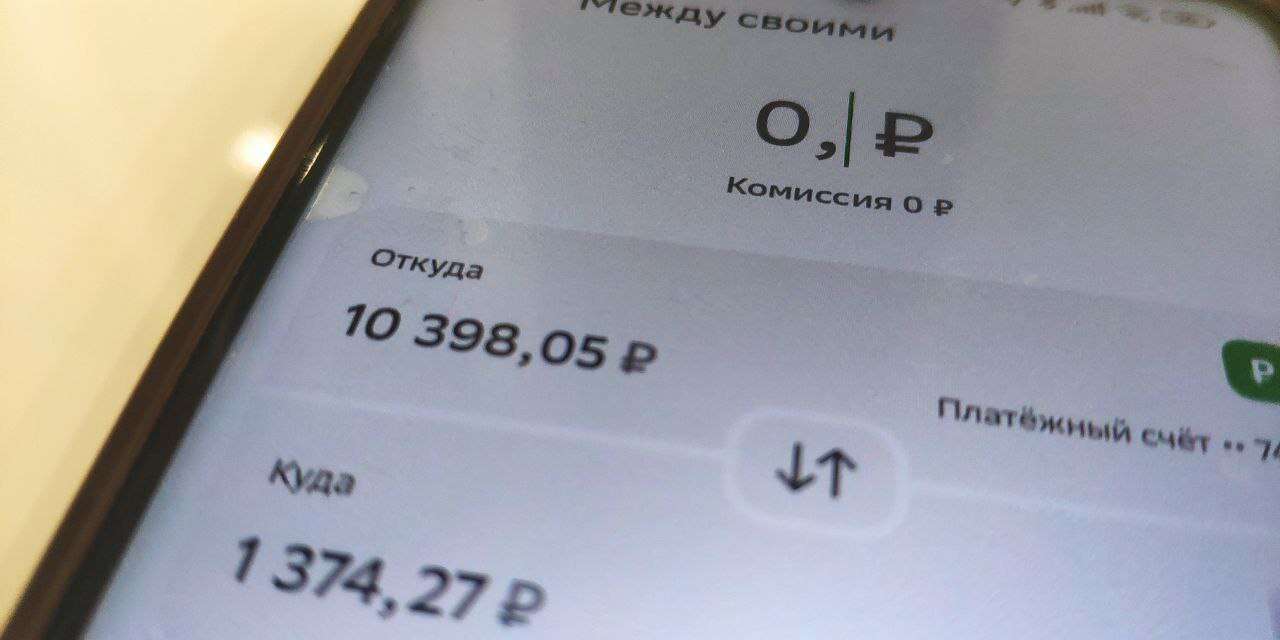

Почему переводы между своими счетами стали подозрительными?

Под подозрение, в частности, начали попадать операции, которым предшествовал перевод между собственными счетами по Системе быстрых платежей на сумму свыше 200 тысяч рублей. Даже если деньги сначала были перемещены внутри одного банка или между своими счетами, последующий перевод другому человеку может вызвать вопросы у службы безопасности. Это новый критерий ЦБ, который стал действовать с января 2026 года.

Что спросит сотрудник банка при звонке?

В таких случаях с клиентом может связаться сотрудник банка. Он уточнит, кем является получатель средств, попросит назвать его полные данные и объяснить цель перевода. Начальник центра безопасности финансовых операций ОТП Банка Рустам Габитов пояснил, что при выявлении подозрительной активности банк старается понять экономический смысл операции и убедиться, что решение принято осознанно, без давления со стороны злоумышленников. Чаще всего речь идет о телефонном звонке с официального номера, цель которого — подтвердить легитимность перевода и предупредить о возможной мошеннической схеме.

По словам эксперта, такие звонки нередко спасают от действий злоумышленников. После разговора с банком люди признаются, что находились под сильным психологическим воздействием мошенников и были в шаге от катастрофы — потери не только всех сбережений, но и жилья. Вмешательство банка в этот момент фактически разрывает цепочку обмана.

При этом сумма перевода — лишь один из факторов. Банки анализируют целый набор признаков, которые могут указывать на мошенничество. Если клиент не способен четко опознать платеж, путается в деталях или не может внятно объяснить цель операции, его могут пригласить в отделение для личного общения.

Вице-президент по информационной безопасности банка «ДОМ.РФ» Дмитрий Никишов отметил, что такая практика стала стандартной. Теперь сотрудники вправе связаться с клиентом для подтверждения операции, а все подобные контакты осуществляются исключительно с официальных номеров.

Финансовые организации проверяют не только родственные, но и коммерческие связи с получателем денег. Основанием для приостановки перевода служат так называемые аномалии — специальные признаки, утвержденные Банком России. С начала 2026 года их перечень был существенно расширен: количество критериев выросло с шести до двенадцати. Если операция подпадает хотя бы под один из них, банк обязан временно остановить платеж и предупредить клиента о риске мошенничества.

12 критериев подозрительных операций: что изменилось в 2026 году?

Кроме перемещения средств между собственными счетами по СБП — на сумму более 200 тысяч рублей, в этот же список входят операции, связанные со счетами так называемых «дропов» — людей, которые за вознаграждение предоставляют мошенникам доступ к своим картам и онлайн-кабинетам и в итоге становятся получателями похищенных средств.

Если перевод приостановлен, эксперты советуют не игнорировать ситуацию и обратиться в банк за разъяснениями. Финансовая организация обязана объяснить причины задержки, задать уточняющие вопросы и запросить информацию, которая позволит либо снять ограничения, либо предотвратить серьезную финансовую потерю.