С начала 2024 года в России держится высокий уровень ключевой ставки. На последнем заседании Совета директоров ЦБ она была повышена до 21%. Глава Центробанка Эльвира Набиуллина предупредила, что в декабре регулятор готов рассмотреть вариант с ужесточением денежно-кредитной политики, а высокая ключевая ставка будет действовать в течение всего 2025 года.

По базовому сценарию ЦБ, в 2024 году средняя ключевая ставка составит 17,5% годовых, в 2025 году будет находиться в диапазоне 17-20% годовых. Регулятор изменил и свой прогноз по инфляции. По итогам 2024 года она составит 8-8,5%.

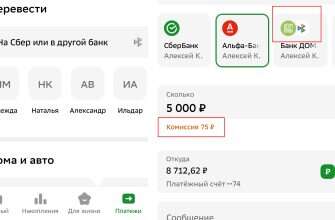

Высокая ключевая ставка сделала привлекательными банковские вклады. В результате трех этапов ее повышения средняя ставка по вкладам в ТОП-10 банков выросла до 20,17%. Это максимальная средняя доходность депозитов с весны 2022 года.

В настоящий момент на банковских счетах и депозитах компании и граждане разместили около 116 триллионов рублей. Из них более 40% приходится на вклады физических лиц.

В сети периодически появляются различные страшилки, что государство заставит граждан отнести деньги в банки, а потом заморозит вложения. Что вклады не могут расти бесконечно, а финансово-кредитные организации столкнутся с отсутствием возможности расплатиться по своим обязательствам. Что «пузырь вкладов» лопнет и россияне останутся без денег, рассказал в интервью порталу PNZ.RU экономист Герман Ткаченко.

«Происходящее с растущими ставками по депозитам и постоянным притоком денег от вкладчиков сравнивают даже с финансовой пирамидой. Пока одни несут, другим выплачивают. Все это ерунда. Безусловно банки используют деньги вкладчиков, но для иных целей. Например, формируют кредитный портфель», — пояснил экономист.

От притока вкладов финансовой системе точно вреда не будет, считает главный аналитик Сбербанка Михаил Матовников.

«Аналог ипотечного пузыря на рынке сбережений тоже бывает — это называется пирамида. Но пирамида возникает тогда, когда финансовая организация, либо чаще всего организация, прикидывающаяся финансовой, предлагает очень-очень высокую доходность, которую негде получить. То есть предыдущие вкладчики получают компенсацию за счет последующих», — сообщил Матовников в интервью РИА Новости.

По его словам, нынешняя ситуация, когда повышается ключевая ставка, иная.

«В отличие от пирамиды, у банков с повышением ключевой ставки появляются и более высокие источники для получения дохода. С повышением ключевой ставки банки, как минимум, могут получить больше дохода, размещая средства на депозитах в Банке России, неизбежно растут доходности ценных бумаг и ставки по вновь выдаваемым кредитам», — привел пример аналитик.

«Пузырь — это следствие ожиданий, подкрепленных нерациональной уверенностью будущего роста актива. В притоке депозитов мы наблюдаем вполне рациональное явление — выше ставки, поэтому клиенты предпочитают этот доход заработать, а не потратить на текущее потребление», — заявила директор по макроэкономическому анализу банка «ДОМ.РФ» Жанна Смирнова.

«До тех пор, пока банки способны размещать вклады под приемлемую ставку и своевременно осуществлять выплаты, говорить о том, что система испытывает риски, связанные с притоком, сложно. Кроме того, ставка по вкладам — управляемый фактор, избыток средств банки могут контролировать», — считает руководитель группы рейтингов финансовых институтов агентства АКРА Валерий Пивень.