В сентябре 2025 года наблюдалась рекордная активность физических лиц на фондовом рынке, о чем свидетельствует значительный объем инвестиций в ценные бумаги.

Он достиг исторически высокого уровня в 75,2 млрд, из которых значительная часть, около 43 млрд рублей, пришлась на сделки на вторичном рынке.

Вложения в облигации составили 236,5 млрд рублей, что подтверждает высокий интерес частных инвесторов к долговому рынку, стимулированный высокими процентными ставками. Общий объем операций физических лиц на рынке облигаций Московской биржи составил 591 млрд рублей.

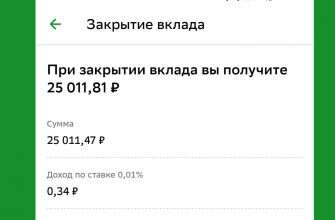

Средства россиян продолжают покидать рублевые депозиты. С учетом ежемесячно начисляемых процентов (оцениваемых в 600–700 млрд рублей), наблюдается чистый отток средств. Граждане забирают свои сбережения из банков. Чистый приток по статистике денежной массы М2 сократился в августе и сентябре до 180–200 млрд рублей.

Значительные объемы средств россияне в наличные деньги (около 200 млрд рублей) и в иностранную валюту, включая квазивалютные облигации (в диапазоне 140–180 млрд рублей ежемесячно).

В целом, сбережения граждан перераспределяются с депозитов в более доходные финансовые инструменты (акции, облигации) и, несмотря на высокие процентные ставки, также направляются в недвижимость и потребление.

По мнению экспертов, высокая ключевая ставка, введенная для сдерживания инфляции путем охлаждения потребительского кредитования и спроса, приводит к увеличению процентных доходов у вкладчиков.

Эти доходы, по мнению ряда аналитиков, могут частично трансформироваться в дополнительный потребительский спрос, особенно на рынках с ограниченным предложением товаров и услуг.

Таким образом, чрезмерно высокие ставки создают избыточные доходы у части населения за счет увеличения расходов бюджета (на обслуживание госдолга) и роста стоимости заимствований для бизнеса, что, парадоксальным образом, подпитывает инфляцию вместо ее сдерживания.

Дополнительным фактором, стимулирующим граждан тратить средства сейчас, является ожидание повышения цен из-за предстоящего ужесточения фискальной политики: увеличения НДС, утильсборов и тарифов. Эти меры создают проинфляционные риски, побуждая граждан к опережающему потреблению и ослабляя эффект от жесткой денежно-кредитной политики.